クレジットカードは非正規(バイト・契約社員)でも余裕で作れるよ!

クレジットカードを作るなら、バイト・パート・派遣・契約社員などの非正規雇用者よりも、正社員の方がカード審査を通過しやすいと一般的には言われます。

なぜなら正社員は他の雇用形態と比べて、収入の安定性と金額が高く、カード利用料金を毎月確実に払ってくれるそうだと、カード会社は判断するからです。

しかし非正規は正社員よりも多少不利というだけで、私の経験上、年会費が無料か3千円以下ぐらいの一般的なカード (例えば楽天カード) であれば、非正規でも特に問題なく審査に通ります。

(年収が10万円とか低すぎたり、過去に自己破産したような人だとたぶん無理ですが、、)

実際、私の職業というか収入源は、週2回のパート(時給900円)と月8〜10万円程のネット収入 (月14万円程) という不安定さ・少なさですが、カードを3枚も所有できています!

(この3枚は楽天カード、Yahoo!JAPANカード、ビックカメラJ-WESTカードですが、もう少し後で紹介します)

私のように、なぜ非正規が当然の如く1枚以上持てるかというと、主に次の2つ理由が該当します。

- カード審査の結果は"通過・却下"の2つではなく、"利用可能枠50万円・40万円・30万円・20万円・10万円・却下"という感じで、6つぐらいある

- 利用枠がたとえ少額であっても、とりあず1枚作り使っていくと、信用情報が蓄積していく

(信用情報とはクレジットやローンなどの支払・返済状況や滞納有無などの金融情報のこと)

ここからは非正規でも余裕でカードに申込める、上記2つの根拠について順に解説していきます。

却下判定さえ受けなければ、とりあえずカード審査は合格です!

何かのクレジットカードに初めて申込んだ場合、カード会社は申込者の雇用形態や申告年収を元に、カード発行の可否を色々審議していきます。

その際、もし審議の結果が"通過"と"却下"の2つしかなければ、単純に半分の人は通過し、残り半分は却下という辛き目に遭います。

まあ、半々という結論はあまりに単純すぎるので、もう少し現実的に考えたとしても、通過・却下しかないのであれば、「通過者:7割、却下者:3割」とか、「通過者:4割、却下者:6割」といった感じになってきます。

つまり審議結果が通過と却下だけだと、イメージ的に最低3割の申込者は不合格扱いとなります!

ここで重要なのは、不合格の烙印を押された3割はカード会社視点では魅力的ではない層、つまり非正規層ということです。

東洋経済によると、全労働者の4割は非正規なので、通過・却下だけしか審議結果がない状況だと、非正規は多くはカードを持てないことになります。

しかし先ほど書いたように、実際の審議結果は6つとか多数あるので、一番悪い結果 (却下) でない限りは、仮に利用枠が少額 (10万円とか) だとしても、ちゃんとカード発行されるので安心です!

ここで却下判定される可能性ですが、もし審議結果が利用枠50万円・40万円・30万円・20万円・10万円・却下の6つの場合、単純計算で17% (1÷6) になります。

しかし実際に却下を受ける人の割合は、その半分の8%程度だと思います。

なぜなら申込者に占める非正規の割合が増え、審査基準が徐々に下がってる傾向にあるからです。

もし却下される人が8%程であり、申込者の正社員:非正規の比率が雇用形態の比率とほぼ同じ (60%:40%) であれば、その40%の中に却下の8%がほぼ全部含まれ、非正規でも5人に4人は審査を通過することになります!

この計算は私の主観が入りまくりですが、非正規でもそれなりにカードが作れるイメージは伝わったと思います。

2枚目以降は雇用形態よりも、これまで築いてきた信用情報に比重が置かれる!

「非正規でも1枚は作れることは分かったけど、さすがに2枚以上の同時保有はムリでしょ!」

と思いがちですが、1枚目でしっかりした信用情報を作っていれば、非正規でも当然のように複数持ちが可能です。

先ほど信用情報の意味をチラッと書きましたが、要するには、

「その人は過去にクレジット利用分を期日まで (請求日) に滞納せずにしっかり払ってきたか?」

「月々どれぐらいクレジット利用してきたか?」

といった、個人レベルの金融関連情報のことです。

もし非正規でも、1枚目を持ってから2年、3年と経ち、それまでの利用分を毎月期日までにきっちり支払っていたり、毎月数万円ぐらいの利用実績をコツコツと積み重ねたような人であれば、2枚目・3枚目と申込んでもだいたい審査通過します。

究極的にカード会社は、"なるべくカードを使い、しかも滞納なく期日までに利用分を払ってくれそうな人"を確保したいだけなのです。

なので信用情報がそれなりに優れていれば、2枚目申込からは雇用形態はそれほど重視しないのです!

(カード会社はCICなどの信用情報統括機関に、申込者の信用情報の開示請求をし、申込者の情報を閲覧し、カード発行の可否や利用枠の決定を行います)

そもそもカード申込時の雇用形態や勤め先、年収は申込者の自己申告であり、その確認ができる書類 (在籍証明、源泉徴収、確定申告書など) の添付は不要なので、カード会社はあくまで参考情報としか認識しません。

一応、申込用紙や申込画面 (ネット) には、カード会社から勤め先に電話がいくことがある!と書いてありますが、ほぼ確実に電話なんてしないので、無職でも○○会社の正社員 (年収500万円) とか申告すれば、カード会社はその情報を参考に審査していきます。

しかし信用情報は申告情報とは違い、CIC等の社会的地位を持った機関の公式情報なので、その情報がキレイなら雇用形態に関係なく、カード会社はそういう人を積極的に顧客にしたいというわけです。

ここで具体例として、私の1枚目、2枚持ち、3枚持ちが通った時の状況について紹介します。

まず1枚目の楽天カード申込の時は、年収300万円程の正社員時代 (2011年・IT系) です。

この時は正社員であったためか、利用枠は高額の部類に入る50万円が提示され、カード更新後の現在 (2018年4月) も50万円が継続中です。

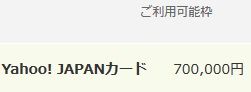

続いて、2016年にYahoo! JAPANカードに申込んだことで、2枚持ちとなりました。

このカード申込時は既に正社員ではなく、月収13万円程 (パート8万、ネット5万) の非正規でした。

しかし1枚目の楽天カードの信用情報が良かった (滞納なし、生活費はなるべくカード払いしてた) ためか、Yahoo! JAPANカードの利用枠は最初は50万円で、現在は (自動的に) 70万円にまで上がりました。

(信用情報が良好なら、低収入の非正規でもカード会社からの信頼 (=利用枠) は上がるという好例です)

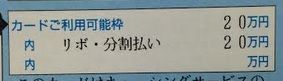

そして2018年にビックカメラJ-WESTカードに申込んだことで、3枚持ちとなりました。

この時は非正規で月収14万円程と、Yahoo! JAPANカード申込時とあまり変わりません。

それに既に2枚あることが影響してか、ビックカメラJ-WESTカードの利用枠は20万円と、最初の2枚の半分以下という結果でした。

とは言え現在の私は、低収入の非正規、ましてネット収入という世間からみれば怪しげな稼ぎ方をしてるにも関わらず、合計140万円という相当高額な利用枠を持つに至っています。

どうでしょう?

たとえ正社員でなくても一応収入があれば、割と簡単にカードを作れることが分かったと思います!

ちなみにカード初心者が1枚目に申込むなら、年会費無料のものを選ぶのが無難です。

以下で私おすすめの無料カード5枚を紹介してるので、ぜひ参考にして下さい。